先ずは、税務調査とは何かを理解することから始めましょう。

税務調査とは簡単に言うと、ご商売や事業されている方なら毎年必ず確定申告をされていると思いますが、その確定申告の内容は基本『自己申告』です。つまり、その申告内容が本当に正しいかどうかを税務署が調査しに来るのが税務調査です。

では、どのように税務署は税務調査のタイミングを決めているのでしょう。

法人の場合ですと、 継続管理法人(多額の不正が見込まれる会社)、循環接触法人(不正に加担しているなど不審な点が多い会社)、 周期対象除外法人(経営者や事業規模などに大きな変化があり、申告内容を解明する必要がある会社)と、大きくこのように区分して税務調査を行っています。

頻度(タイミング)としてはあくまで目安ですが、法人の場合は5~10年に1回(継続管理法人の場合は3年に1回)。個人の場合で3~5年に1回くらいの割合です。そして、調査を受けた場合、約7割以上の方が誤りを指摘され、修正申告することになります。

税務調査が『入りやすい会社』と『入りにくい会社』

通報、又は密告…いわゆるタレコミ「あの会社は儲かっている」「あの人は申告していない」などの情報をもとに調査にはいることも実は少なくありません。

通報、又は密告…いわゆるタレコミ「あの会社は儲かっている」「あの人は申告していない」などの情報をもとに調査にはいることも実は少なくありません。

しかし、基本的には税務署は確定申告の状況を見て、税務調査に入るか入らないかを決めていると言っていいでしょう。 では、どのような会社に税務調査が来やすいかというと、まずは黒字の会社です。赤字の会社の場合、調査をしても税金を取れないため、黒字会社のほうが調査が入る可能性は高くなります。

売上や利益が急激に伸びている会社は、売上の漏れがないかなど調査の対象となる可能性が高いです。もちろん、赤字だからといって必ずしも税務調査が来ないということではありません。 次に、前回の調査から年数が経過している場合や、設立から5年以上経って1度も調査していない場合は入りやすい状況といえます。

それから、消費税の還付を受けた会社などは、やはり税務署の対応は厳しいといえるでしょう。 これらに当てはまっている場合は、税務調査がいつでも来る可能性があるという認識で、しっかり準備をしているほうが良いでしょう。そして、税務調査は突然やってくるということを忘れないで下さい。

反面調査とは、本来のターゲットとされる仮に「A社」に税務調査が入り、そのA社に「脱税の容疑」が掛かった場合、A社が保有する領収書や支払先が徹底的に調べられます。

本当に申告金額(領収金額)が支払われたのか、あるいはA社と共謀して脱税に加担しているのではないか。 その時に、あなたの会社の名前があれば、あなたの会社に調査員が事情を聴くために調査に入り、帳簿などを調べます。あくまで調査対象はA社ですが、間接的にあなたの会社も調査を受けることになります。

これを反面調査といいます。 もちろん、通常の税務調査同様に、顧問税理士を立ち会わせることができますので、少しでも優位に交渉を進めることをお勧めいたします。

数多くの税務調査を経験してきた私達だからわかる、調査官がどのようなポイントを指摘するのかについてまとめてみました。

売上げの計上時期が間違っていたり、操作されていないか

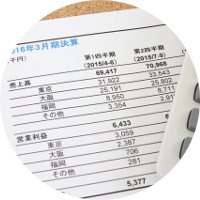

まず多いのは、売上の計上時期です。これは意図的に売上の計上時期をずらそうとしているというだけではなく、売上計上の時期を間違っていないかというものも含めてチェックされます。その期の決算で計上するべき売上がないかどうか。ここが一番重点的にみられるポイントです。

在庫と売上げの計上漏れはないか

期末に沢山の仕入が計上されているのに、実在庫が少ない場合は指摘されるポイントになります。駆け込みで目一杯仕入をして、経費にしておいて税金を減らしたかどうか。

売上の計上漏れの場合は、単純にミスなのか、それとも意図的に売上を除外しているかをチェックします。また、売上金を代表者の個人的支出に充てていたり、個人口座に振り込まれていたないかなど、個人の通帳までチェックします。

経費の計上により利益額が抑えられていないか

接待交際費がまずチェックされます。そして、個人的に経費が使われていないか、誰と行ったかなど、細かく訊かれます。自宅近辺の飲食店の領収書や、ゴルフ場などの領収書などは特に念入りに調べられることが多いので注意が必要です。

それから、多額の退職金の支払いや貸倒れの発生など、非経常的な経費の計上により利益額が抑えられている場合や、決算書の売上や利益が大きく変動している場合、福利厚生費、接待交際費が多く計上されている場合、バランスをとっているのではないかと疑います。

他にも、架空の人や実際に働いていない身内の人に給料が支払われていないか、そういう部分も指摘され、源泉徴収簿やタイムカードなどもチェックされます。 税務調査の対策として最も重要なことは、税務署の勝手な見解で税金を課すことはできないということです。その対応策として「正しい処理であることを証明する証拠を必ず保存しておく」ということ。

日頃から、領収書に一緒に食事した相手の名前をメモ書きしたり、証拠の保存を心掛けておくことが非常に大切です。

税務調査を受けたあと、最後に必ずやらなければいけないのが『修正申告』です。

修正申告とは、簡単に言うと『確定申告を提出後に、計算方法や金額など、申告内容の間違いがあった場合に修正をして、再申告すること』をいいます。 確定申告自体が基本自己申告なので、誤差が生じたり、計算ミスをすることもあります。

税務調査を受けなくても、それを発見した時には速やかに修正しなければいけません。 また、うっかりミスではなく『解釈の相違』が生じる場合もあります。

例えば、税務調査が行われた時に、申告者側は経費として計上したが、税務署側が「これは経費として当てはまらない」と判断(指摘)された場合です。そのような時に必要なのが修正申告の義務、つまり税金の追加徴収(加算税の納税)となるわけです。 もっとも、はじめからデタラメな申告内容や、ずさんな計算、計上をされている個人提出者もいます。

税務調査員はそういった申告者を発見すると、徹底的に調査追及し、修正申告をさせ『しっかりと』追徴課税を課すことになります。 そして、過怠に対して行政上の制裁として加算税が賦課されてしまい、追加徴収金額が確定します。

また修正申告決定後、納税までの期間に「延滞税」も加算されるので、速やかに納税しなければいけません。 修正申告書は作成から提出まで、神戸ビズサポートに安心してお任せください。